名寄帳の取得方法を法人が使いこなすための完全ガイド

他人名義の物件でも、委任状なしで名寄帳を取得できるケースが実際にあります。

名寄帳とは何か:法人が知るべき基本定義と活用場面

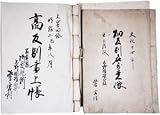

名寄帳(なよせちょう)とは、特定の所有者が市区町村内に保有するすべての固定資産をまとめて一覧にした公的な台帳です。正式名称は「固定資産課税台帳(名寄帳)」または「名寄帳兼課税台帳」といい、各市区町村の税務担当部署が管理しています。

固定資産税の納税通知書とは似て非なるものです。納税通知書は課税された物件のみを示しますが、名寄帳には非課税物件・免税点以下の物件も含まれます。つまり、課税されていない土地や建物も記録されているということです。

不動産業者にとって名寄帳は、売主が「この土地だけ持っています」と言っているのに実は複数の物件を所有しているケースを確認する際に非常に有効です。また、相続案件や任意売却の調査では、対象人物や法人の名義資産を漏れなく把握するために欠かせないツールになっています。

法人がこの書類を使う場面は主に次の通りです。

- 🔍 売主法人の保有物件を全棟確認したいとき(融資調査・デューデリジェンス)

- 🏗️ 競売物件の債務者の資産状況を調べるとき

- 📊 相続不動産の全容確認・相続コンサルティング時

- 🤝 任意売却の対象者が他に担保提供できる物件を持っているか確認するとき

- 📝 地上げ・土地取引交渉の前に相手の保有状況を調べるとき

法人名義の不動産も、名義人が法人であれば名寄帳の記載対象になります。つまり、個人だけでなく会社法人・一般社団法人なども所有者として台帳に記録されています。実務上、これを知らない担当者が「法人の物件は名寄帳に出ない」と思い込んだまま調査を終えてしまうケースが散見されます。これは大きな見落としです。

名寄帳に記載される主な情報は以下のとおりです。

| 項目 | 内容 |

|---|---|

| 所有者の氏名・名称 | 個人名または法人名 |

| 所在地・地番 | 各物件の地番単位で記載 |

| 地目・家屋の種類 | 宅地・田・雑種地・居宅・事務所など |

| 評価額 | 固定資産税評価額(路線価とは異なる) |

| 課税標準額 | 税額計算のベースとなる金額 |

| 課税・非課税の区分 | 非課税物件も記載される点が重要 |

評価額は路線価でもなく、実勢価格でもありません。あくまで市区町村が設定した固定資産税評価額です。ただし、土地の場合は「公示地価の70%程度」を目安にしているため、実勢価格の簡易推計に使われることもあります。

名寄帳を法人として取得できる条件と閲覧請求権の範囲

名寄帳の取得には「誰でも自由に取れるわけではない」という原則があります。地方税法第382条の2および第382条の3に基づき、閲覧・交付を請求できるのは原則として以下の者に限られています。

- 📌 固定資産の所有者本人(個人・法人を問わない)

- 📌 所有者から委任を受けた代理人(委任状が必要)

- 📌 借地権者・借家権者などの利害関係人(認められる範囲は自治体により異なる)

- 📌 弁護士・税理士・司法書士などの士業者(職務上請求が認められる場合あり)

不動産業者が「業務上必要だから」という理由だけで第三者の名寄帳を取得できるとは限りません。これが原則です。

ただし、実務上は「利害関係人」の解釈が自治体によってかなり広く運用されているケースがあります。売買契約書や買付証明書、媒介契約書などを添付することで、不動産業者が利害関係人として認められ取得できる自治体も存在します。約4割の自治体がこのような運用をしているという調査結果もあり、一律に「不動産業者は取れない」と判断するのは誤りです。

法人として取得する場合は、個人と異なり「法人の実在証明」が必要になります。具体的には以下の書類の提出が求められるのが一般的です。

- 🏢 法人の登記事項証明書(発行から3か月以内のもの)

- 👤 来庁者の身分証明書(運転免許証など顔写真付きのもの)

- 📋 社員証または在籍証明書(担当者が法人の所属員であることを証明)

- ✉️ 委任状(代表者以外が取得する場合、法人印を押印したもの)

- 📄 業務上の必要性を示す書類(媒介契約書・売買契約書など)

自治体によっては上記の一部のみで受け付けることもありますし、逆にさらに厳しい書類を求めることもあります。事前に電話で確認することが実務上の鉄則です。

利害関係人として認められる根拠を明確に示せると、スムーズに取得できます。書類が揃っていても、窓口担当者が「これで足りるか判断できない」と言うケースもあります。その場合は税務課の上位職員または法務担当者への確認を依頼するのが有効です。

参考:固定資産税に関する閲覧・証明制度の概要(総務省)

名寄帳の取得方法:法人が窓口・郵送・委任状を使う手順

実際の取得手順は「窓口申請」「郵送申請」「委任状による代理申請」の3つに大別されます。それぞれの特徴と注意点を整理します。

① 窓口申請(最も確実)

対象物件のある市区町村の税務課・資産税課・市民税課などに直接出向く方法です。当日中に取得できることが多く、書類不備があってもその場で確認・補完できます。

法人担当者が窓口に行く場合は、社員証・法人登記事項証明書・押印済み委任状(代表者から担当者への委任)を揃えて持参します。準備が基本です。対象物件が複数の市区町村にまたがる場合は、それぞれの窓口に個別に出向く必要があるため、事前にリスト化しておくと効率的です。

手数料は自治体によって異なりますが、1件300円〜400円程度が相場です。物件数が多い場合は枚数に応じて加算されることもあります。

② 郵送申請(遠隔地の場合に活用)

対象物件が遠方にある場合、郵送で申請・取得できる自治体が増えています。ただし、すべての自治体が対応しているわけではなく、対応している場合でも書類審査が厳しくなる傾向があります。

郵送申請で必要になる書類の例は以下の通りです。

- 📮 申請書(各自治体のフォームをダウンロードして記入)

- 📋 法人登記事項証明書のコピー

- 👤 担当者の身分証明書のコピー(両面)

- ✉️ 委任状(法人代表者の実印押印+印鑑証明書添付が必要な自治体も)

- 💴 手数料分の定額小為替(郵便局で購入)または申請自治体指定の方法

- 📬 返信用封筒(切手貼付・住所記入済み)

定額小為替は郵便局で1枚200円の手数料がかかります。300円分の小為替を購入するために200円の手数料が別途発生する計算です。これは見落としがちなコストです。

③ 委任状による代理申請

所有者法人から別の法人(例:受任した不動産業者)が委任を受けて取得する場合は、委任状が必須です。委任状には以下の点を明記します。

- 委任者(所有者法人)の名称・代表者氏名・住所・法人印

- 受任者(取得する担当者)の氏名・所属法人名

- 委任する内容(名寄帳の閲覧・交付申請)

- 対象の市区町村名・取得目的

委任状に期限の記載がない場合、発行日から3か月程度を有効期限とみなす自治体が多いです。古い委任状は受け付けてもらえないことがあります。

自治体ごとの対応の違い:法人取得で「断られる」ケースの実態

名寄帳の取得対応は、全国一律ではありません。これが実務上、最も頭を悩ませるポイントです。

たとえば、東京23区の場合、各区の税務課で対応が分かれており、第三者による取得について「利害関係の証明書類があれば可」とする区と、「所有者本人または委任状のある代理人のみ可」と厳格に運用する区が混在しています。大阪市・名古屋市などの政令指定都市も同様の傾向があります。

地方の小規模な市町村ほど、担当者の裁量で対応が変わるケースがあります。「以前は取れたのに今回は断られた」という現場の声も少なくありません。担当者が変わると対応が変わることもある、というのが実態です。

実務での対処法として有効なのは以下の3点です。

- 📞 訪問前に必ず電話で「法人が利害関係人として取得できるか」「必要書類は何か」を確認する

- 📄 媒介契約書・買付証明書など、利害関係を証明できる書類を複数用意して持参する

- 🗂️ 断られた場合は「固定資産税課税台帳の閲覧(縦覧)」制度を代替として検討する

「縦覧制度」は毎年4月1日〜5月31日の縦覧期間中に限り、土地・家屋の縦覧帳簿を閲覧できる制度です。ただし、縦覧できるのは市区町村内の全物件の一覧であり、特定の所有者の物件だけを絞り込む用途には不向きです。名寄帳の代替にはなりきれないものの、補完的に使える場面はあります。

参考:固定資産縦覧制度の説明(総務省)

自治体の対応が断られた場合でも、所有者本人(法人の場合は代表者)に委任状を取得してもらうことで解決できるケースがほとんどです。結論は「所有者の協力を得るのが最短ルート」です。

名寄帳取得を不動産業者が活用する独自戦略:相続・任意売却・法人オーナー調査への応用

名寄帳は「取れれば終わり」ではありません。取得後にどう活用するかが実務の差になります。

相続案件では、被相続人が複数の市区町村にわたって不動産を所有していることが珍しくありません。市区町村をまたぐ場合、それぞれの自治体に個別に名寄帳を請求する必要があります。全国一括で確認できる公的制度は現状ありません。そのため、課税明細書・固定資産税の納付履歴・金融機関の口座明細・登記情報などを組み合わせて物件の所在地を絞り込む作業が必要になります。

任意売却案件では、債務者の資産を把握することが出口戦略の立案に直結します。「この法人は自治体Aの物件しか持っていない」と思っていたら、隣の市に更地を複数所有していたというケースは珍しくありません。名寄帳で全容を把握してから交渉に入るのが基本です。

法人オーナーの保有物件調査において、法人が数十棟を持っているケースでは名寄帳の枚数が多くなり、整理だけでもかなりの作業量になります。こうした場面では、エクセルや不動産管理ツールへの転記作業が発生します。最近では「名寄帳の内容をOCRで読み取り、自動でデータベース化する」サービスも登場しています。作業効率を上げたい事務所では導入を検討する価値があります。

また、法人の代表者個人が持つ不動産と、法人名義の不動産は別々の名寄帳になります。法人調査をする際は、法人名義と代表者個人名義の両方を取得して突き合わせることで、より精度の高い資産把握が可能になります。これは知っている人と知らない人で大きく差が出るポイントです。

- 📌 相続案件:被相続人の住所地・本籍地・過去の居住地すべての市区町村に請求するのが原則

- 📌 任意売却:債務者の法人登記所在地だけでなく、物件登記の所在地の市区町村にも請求する

- 📌 法人オーナー調査:法人名義+代表者個人名義の両方を取得して合算する

- 📌 複数物件の整理:取得した名寄帳をエクセルなどで一元管理し、抜け漏れを防ぐ

名寄帳取得は「1回で終わり」ではなく、調査ごとに更新が必要な情報です。固定資産の移転・増築・滅失があれば記録が変わります。取得のタイミングにも注意が必要です。